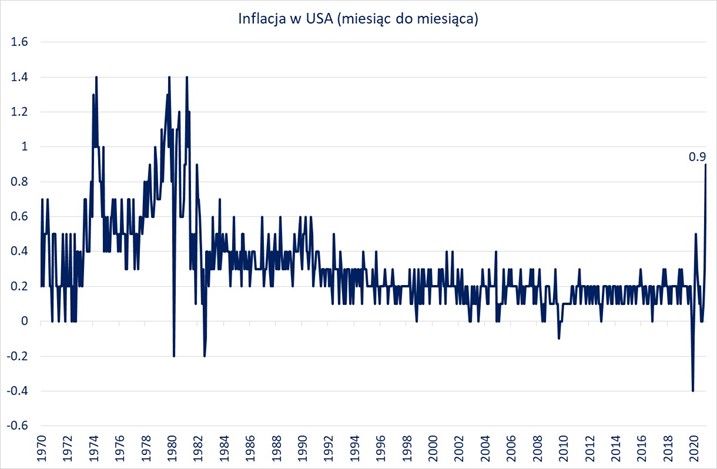

Rysunek 1. Inflacja w USA (miesiąc do miesiąca), Bloomberg

Ostatni odczyt inflacji w Stanach Zjednoczonych zaskoczył uczestników rynków finansowych. Inflacja w kwietniu 2021 wyniosła +4,2%, co było powyżej oczekiwań na poziomie +3,6%. Inflacja z wyłączeniem cen energii i żywności wzrosła o 3% przy oczekiwaniach na poziomie 2,3%. Jednocześnie istotnie zmieniła się inflacja w ujęciu miesięcznym – wzrost o 0,9% w stosunku do marca 2021 to najdynamiczniejszy przyrost od blisko 40 lat.

Rysunek 1.

Początkowa reakcja rynków finansowych na te dane była nerwowa – na rynku zazwyczaj w takim momencie uruchamia się mechanizm dostosowawczy. Relatywnie najspokojniej zachowywały się obligacje skarbowe USA, które teoretycznie powinny najmocniej zareagować , poprzez wzrost rentowności, na wyższy odczyt inflacji.

Przez najbliższe miesiące będzie toczyć się dyskusja czy wzrost inflacji będzie miał charakter przejściowy, czy też to zjawisko zostanie z nami na dłużej. Historia pokazuje nam, że inflacja pojawiająca się w ślad za bardzo dużym impulsem fiskalnym, miała charakter trwały, a nie przejściowy. Ostatnie dane dotyczące wzrostu cen producentów (PPI) również okazały się wyższe od oczekiwań (6,2% wzrostu rok do roku i 4,1% wzrostu rok do roku bez uwzględnia cen energii i żywności), co wskazuje na to, że przyrost inflacji konsumenckiej (CPI) powinien postępować w kolejnych miesiącach.

Okres, w którym zadłużenie do PKB w USA istotnie przekraczało 100%, impuls fiskalny przekraczał 20% PKB i gwałtownie rosła inflacja to lata czterdzieste XX wieku. Wówczas FED nie podążał za inflacją podwyżkami stóp procentowych, tylko wprowadził kontrolę krzywej rentowności obligacji na 10 lat – czyli ustalił maksymalny poziom rentowności dla obligacji skarbowych. Co istotne, krótkoterminowe rentowności obligacji miały wówczas wartość około 0,5%, a długoterminowe rentowności kształtowały się na poziomie 2,5%, niezależnie od tego, że poziom inflacji był istotnie wyższy.

W takim środowisku trudno o dodatnią realną stopę zwrotu na rynku obligacji rządowych, a historia rynków finansowych pokazuje, iż w przy rosnącej inflacji najlepiej zachowują się akcje spółek nisko wycenianych (Value) oraz złoto i inne surowce.